一����、家具行業(yè)的發(fā)展現(xiàn)狀

家具制造業(yè)是指用木材、金屬�����、塑料等材料制作的�����,具有坐臥��、憑倚���、儲藏�、間隔等功能,可用于住宅���、旅館�、辦公室�����、學校等任何場所的各種產(chǎn)品的制造及相關活動的行業(yè)����。根據(jù)制造材料的不同,家具制造業(yè)分為木質(zhì)家具制造�、竹藤家具制造、金屬家具制造����、塑料家具制造以及其他家具制造;而按照標準化程度,家具制造業(yè)可以分為成品家具制造����、手工打制家具制造和定制家具制造三種。

(一)全球家具制造行業(yè)發(fā)展現(xiàn)狀

20世紀90年代以來��,全球經(jīng)濟復蘇�,世界各國建筑業(yè)的發(fā)展以及人們生活的改善�,令各國家具需求快速增長�����。家具制造業(yè)已從傳統(tǒng)手工業(yè)發(fā)展成為一個以機械化生產(chǎn)為主�����、門類齊全��、基本能滿足經(jīng)濟建設和人民生活需要的重要產(chǎn)業(yè)����。

1.全球家具消費情況����。家具是人類生活不可缺少的日常生活用品,隨著人民生活水平的提高�,人們對家具的需求越來越強烈。在消費地區(qū)方面���,根據(jù)近年統(tǒng)計數(shù)據(jù)�����,世界主要大國年人均家居消費額分別為:德國317美元����、美國240美元、日本225美元����、中國80美元,中國年人均家具消費水平是美國的1/3�,德國的1/4。在消費類型方面�����,各國家具消費分兩類:一類是家庭用家具�,另一類是機關團體家具,比例各為50%左右���。

2.全球家具生產(chǎn)情況����。據(jù)統(tǒng)計�,2011年世界家具總產(chǎn)值為6160億美元,按產(chǎn)值排名依次為中國�����、美國、意大利���、德國����、日本����、法國�、加拿大、英國等����。高收入國家家具的總產(chǎn)值占到全球產(chǎn)值的58%,中低收入國家家具總產(chǎn)值占42%���。

全球家具產(chǎn)值分布情況

3.全球家具貿(mào)易情況�����。近幾年���,世界家具年度貿(mào)易總額約為1100億美元�����。家具主要進口國為美國�、德國�、法國和英國。美國在2000-2007年間進口量由150億美元增長到260億美元�。此后,受美國金融危機的影響�����,家具進口由2007年的260億美元下降到2008年的240億美元����。直到2010年,美國的家具進口量才有所恢復����。家具出口量最大的國家分別是中國、意大利�、德國和波蘭。中國家具出口量在2000年-2008年間由35.65億美元增加到276.15億美元�,此后���,受金融危機的影響,2009年下降到259.58億美元���。直到2010年��,出口才有所恢復��,達337.24億美元�����,2011年為388億美元。

(二)我國家具制造行業(yè)發(fā)展現(xiàn)狀

改革開放以來�����,隨著中國居民可支配收入增加���、城市化進程加快���,我國家具行業(yè)快速發(fā)展。目前中國家具的產(chǎn)值已經(jīng)占據(jù)全球家具產(chǎn)值的25%�����,成為第一家具制造國和消費國。

1.我國家具制造業(yè)總體現(xiàn)狀

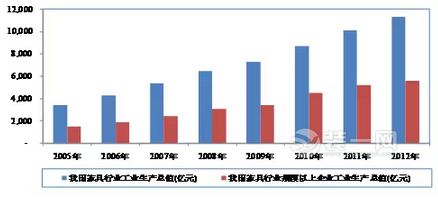

(1)產(chǎn)業(yè)規(guī)模在消費品行業(yè)中較大����。我國家具行業(yè)規(guī)模和產(chǎn)值一直穩(wěn)定增長,2013年����,家具行業(yè)規(guī)模以上企業(yè)4716個,累計完成主營業(yè)務收入6,462.75 億元���,比2012年同比增長14.30%�。目前家具制造業(yè)已成為繼住房����、汽車、食品之后的第四大消費品行業(yè)����。2005-2012年,我國家具行業(yè)工業(yè)生產(chǎn)總值�、規(guī)模以上企業(yè)工業(yè)生產(chǎn)總值及其增長情況如下圖所示:

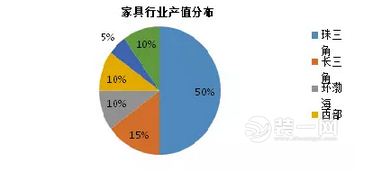

(2)區(qū)域分布較為集中。我國規(guī)模較大家具企業(yè)主要集中在廣東、浙江����、福建、四川�、山東等地。已經(jīng)形成以珠三角�����、長三角����、環(huán)渤海、西部和東北為主的五大家具制造業(yè)產(chǎn)區(qū)����,這五大區(qū)域占我國家具行業(yè)總產(chǎn)值的份額分別為:50%、15%�����、10%����、10%和5%。

(3)出口格局呈現(xiàn)新變化����。受全球經(jīng)濟復蘇乏力影響,2013年我國家具行業(yè)出口格局有所變化���,新興市場成為亮點�。2013年�,我國對美國、歐盟�����、日本三大傳統(tǒng)市場累計出口277.52億美元�����,同比增長2.02%����,占出口總額的52.26%,份額比上年減少2.2%�。對新興市場出口整體增速較快,其中對自貿(mào)區(qū)和金磚國家出口額117.67億美元�����,同比增長27.17%,對新增出口值貢獻率達到79.86%�����,拉動全行業(yè)出口增長5.03%����。2013年家具行業(yè)主要商品出口主要國際市場情況如下表所示:

(4)行業(yè)集中度低,中小企業(yè)偏多��。盡管行業(yè)規(guī)模增長較快�����,我國家具行業(yè)目前仍存在著一些問題��,比如規(guī)模以上企業(yè)占比不高�,中小企業(yè)偏多,行業(yè)缺乏領導品牌���。

2.我國家具制造業(yè)上市公司發(fā)展現(xiàn)狀

根據(jù)中國證監(jiān)會對上市公司行業(yè)的分類,A股市場上共有7家家具制造業(yè)公司����。家具制造業(yè)上市公司數(shù)量少�����,也反映了家具行業(yè)雖然市場巨大�����,但是行業(yè)集中度低�、優(yōu)質(zhì)企業(yè)較少�����、中小企業(yè)多的特點���。7家上市公司中��,其中好萊客和索菲亞主要從事定制衣柜的制造��,喜臨門主營床墊(床墊裝修效果圖)產(chǎn)品��,永藝股份主要產(chǎn)品為辦公座椅和按摩椅����。而一些從事木制品加工的上游企業(yè),例如升達林業(yè)����,早期主要從事木制品加工,嘗試柜體制品的開發(fā)與銷售���。

二�、家具行業(yè)特點��、經(jīng)營模式

(一)行業(yè)特點

如下圖所示�,家具制造作為“中游”行業(yè),其上游主要為木材����、金屬、塑料等制造行業(yè)�����,下游為商業(yè)或消費者�����,這也決定了家具行業(yè)的一些行業(yè)特點:

1.與房地產(chǎn)行業(yè)的關聯(lián)性���。家具制造業(yè)與房地產(chǎn)行業(yè)具備一定的相關性���,房地產(chǎn)市場調(diào)控會對家具制造業(yè)產(chǎn)生影響。

原因有二:

一是從家具消費的原因來看��,房產(chǎn)銷售對家具消費的轉化較高�����。數(shù)據(jù)顯示�,裝修或喬遷原因導致家具消費超過65%,破損和款式過時分別占到12.37%和18.56%����,對于材質(zhì)更換的需求僅為4.1%。

二是作為購房需求主力的年輕人其家具消費占比較高�����。從家居消費年齡特征看����,家居消費群體年齡結構趨于年輕化。根據(jù)搜房家居研究中心調(diào)查數(shù)據(jù)����,25-30歲消費者占調(diào)查總數(shù)40%�,30-35歲消費者占26%�����,35-40歲消費者占13%�,其余占比相對較小。

2.原材料成本占業(yè)務成本份額較大���。家具行業(yè)屬于原料密集型產(chǎn)業(yè)�����,直接材料對主營業(yè)務成本的影響較大�����。生產(chǎn)家具所需的主要原材料為纖維板�、禾香板�、鋁型材、百葉板�����、五金配件等。例如����,好萊客在其招股說明書中披露,2011-2013年及2014年1-9月����,直接材料占主營業(yè)務成本的比例較高�����,分別達82.07%�、78.70%、80.29%及80.69%����,因此,直接材料對主營業(yè)務成本的影響較大��。以喜臨門為例����,原料、輔料及包裝物的成本是影響主營業(yè)務成本的主要因素�����,2009-2011年原輔料及包裝物成本占主業(yè)成本的86.33%、82.93%和80.26%����。因此,直接材料的價格變動會對行業(yè)的盈利能力產(chǎn)生較大影響�����。

3.生產(chǎn)經(jīng)營季節(jié)性特點較為明顯����。受商品房購置、改善性裝修需求等因素影響�,家具行業(yè)生產(chǎn)經(jīng)營會存在一定的季節(jié)性,特別是大件家具的銷售收入和現(xiàn)金流量呈現(xiàn)一定的季節(jié)性波動特征�����,行業(yè)產(chǎn)品銷售旺季一般在下半年�����。以好萊客為例,2012-2014年�����,下半年主營業(yè)務收入占全年主營業(yè)務收入總額的比例分別為61.78%�、68.40%和60.34%。床墊等小件家具�����,節(jié)假日為其銷售旺季����。

(二)行業(yè)經(jīng)營模式

總體而言��,國內(nèi)家具行業(yè)主要有自主品牌和OEM兩種經(jīng)營模式�。

1.自主品牌經(jīng)營模式。自主品牌經(jīng)營模式通常包括設計研發(fā)��、采購��、生產(chǎn)加工���、批發(fā)零售幾個環(huán)節(jié)����。銷售是家具企業(yè)經(jīng)營的重心,直接關系到家具企業(yè)的盈利能力和品牌效應;而銷售能力的強弱主要取決于銷售模式的優(yōu)化和銷售渠道的構建�。具體銷售模式有兩種:一是直營連鎖模式,生產(chǎn)商直接投資開設零售網(wǎng)點��,并對零售網(wǎng)點的經(jīng)營活動實施統(tǒng)一管理;二是特許經(jīng)營模式��,生產(chǎn)商將自己所擁有的品牌�、商標等以加盟合同的形式授予特許加盟商使用����,并可適時給予加盟商人員培訓��、經(jīng)營管理等方面的幫助�。

銷售渠道包括家具賣場����、個體店����、百貨商場�、超市����、展會以及互聯(lián)網(wǎng)等����,其中大型家具賣場由于其專業(yè)性����、多樣性及一站式服務的熱點�����,正在成為家具企業(yè)最重要的零售渠道�。

2.OEM模式���。OEM模式即我們通常所稱的“代工生產(chǎn)”。目前���,國際家居品牌商憑借遍布世界的銷售渠道和品牌優(yōu)勢占據(jù)著高端的主流家具市場�,以OEM模式進入國際家居品牌商的供應鏈體系,成為國內(nèi)家具廠商發(fā)展國際路線的一條有效途徑����。流程上,對供應商的資質(zhì)審定一般需要1-2年左右�����,之后再通過一段時間的小批量供貨測試后才能正式成為其供應商。家具制造商一旦通過供應商資質(zhì)的最終審定�,將被納入到國際知名家具品牌商的全球供應鏈�����,雙方結成較為長期����、穩(wěn)定的戰(zhàn)略合作關系���。OEM模式的典型代表為喜臨門��、宜華木業(yè)等�����,其中喜臨門2009年至2011年OEM模式實現(xiàn)的收入占公司主營業(yè)務收入比例平均達到43.76%���。

(三)產(chǎn)業(yè)政策及監(jiān)管法規(guī)

家具制造業(yè)屬于完全競爭行業(yè)�。其主管部門為國家工業(yè)和信息化部,行業(yè)技術監(jiān)管部門為國家質(zhì)量監(jiān)督檢驗檢疫總局����。國家工業(yè)和信息化部��、國家質(zhì)量監(jiān)督檢驗檢疫總局負責家具制造業(yè)的宏觀調(diào)控�。相關產(chǎn)業(yè)政策�����、行業(yè)標準如下:

三、相關監(jiān)管思考

以分行業(yè)信息披露監(jiān)管為契機深化家具制造業(yè)的信息披露監(jiān)管要求

1.加強對經(jīng)營模式的披露����。家具制造行業(yè)不同的經(jīng)營模式對公司收入的確認時點、資金的周轉快慢有不同的影響�。因此����,經(jīng)營模式的披露對投資者理解上市公司的經(jīng)營特點、風險狀況有很大幫助����。具體說來�����,自主品牌經(jīng)營模式下��,要求上市公司披露不同銷售渠道的銷售情況、公司門店的數(shù)量和未來門店開店計劃�、單店銷售情況、分地區(qū)的門店銷售情況�。OEM模式下需要公司進一步披露相關供貨合約的期限�����、對不同客戶的依賴度�����、內(nèi)銷和外銷的情況��。

2.關注原材料成本的變化及披露����。原材料成本占家具制造業(yè)成本的80%左右�,原材料的價格變動對上市公司盈利情況����、持續(xù)發(fā)展能力的影響較大���。因此,對家具行業(yè)上市公司信息披露監(jiān)管�,特別是定期報告審核中��,需要重點關注上市公司原材料成本的變動情況�����,采購商的集中度以及對采購商的議價能力����。

3.關注環(huán)保要求與職工保護��。家具行業(yè)��、特別是木制家具行業(yè)的污染問題一直是社會輿論關心的問題����。國家安監(jiān)總局就木制家具企業(yè)的調(diào)查顯示���,在所抽查的企業(yè)中,89%的企業(yè)苯超標,76.9%的企業(yè)甲醛超標,70%的企業(yè)苯胺超標,最高的超標100多倍����。存在污染的家具對企業(yè)職工�����、消費者都是嚴重的危害。新環(huán)保法實施后��,按日計罰的標準讓企業(yè)感受到了強烈的壓力�����。另外,2014年北京開始對家具制造企業(yè)開展環(huán)保技改�����,不合標準的企業(yè)將被清出北京����。在這樣的背景下����,家具行業(yè)充分披露遵守國家關于環(huán)境保護����、職工職業(yè)病防護的政策法規(guī)的具體做法、未來改進計劃有著特別重要的現(xiàn)實意義�。

4.細化與行業(yè)相關會計政策的披露����。會計政策的披露是投資者理解上市公司會計信息���、財務信息的基礎。同一個行業(yè)中�����,經(jīng)營模式相近����、業(yè)務特點相同����,在有關會計政策的執(zhí)行上應該具有相似之處。對于家具行業(yè)而言�����,存貨計價方法、跌價減值準備的計提方法對公司利潤影響較大�����,應當予以詳細披露;不同經(jīng)營模式下����,收入的確認時點、費用的結轉時點都可能有所差異����,應當要求公司結合公司具體的經(jīng)營模式予以披露;此外,部分地區(qū)實行的特殊政策�����,例如����,北京市實施的家具“以舊換新”政策,可能對相關會計處理和財務狀況產(chǎn)生影響����,亦應予以披露。

(來源:上交所發(fā)行上市業(yè)務通訊2015年9月號)